AT&T、11億ドルのデータセンター事業売却を完了

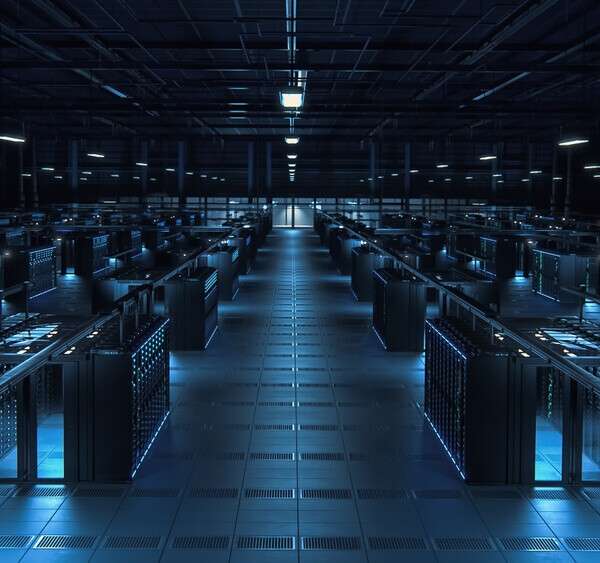

従来のAT&Tデータセンター31拠点は、新ブランドEvoque Data Center Solutionsとなる

AT&Tは、自社 コロケーション データセンターの事業および資産を、Broolfield Infrastrucureとその機関パートナーに11億ドルで売却しました。

Brookfield社は現在、米国だけで18、全世界で更に13ものデータセンターを所有しており、データセンターの運営は、新たに設立した完全子会社Evoque Data Center Solutions(以下、Evoque)が担当しています。

– Sebastian Moss

Evoqueは、AT&Tのグローバル・コロケーション・エコシステムプログラムにも参加しており、そのコロケーションサービスはAT&Tのビジネス顧客に提供されることになります。

金融サービス会社Moody’s社が10月に発表したレポートにはEvoque(当時はDawn Acquisitions LLC)に関する報告がまとまっています。レポートでは、

「現在、Evoqueの顧客の90%はAT&Tのネットワークサービスを活用しており、近年AT&T社専属の営業部隊が不在であるとはいえ、一般的に顧客がネットワークサービスを他社へ移行することは稀であることを加味すれば、今後しばらくのうちは、業界平均を下回る顧客解約率(プロファイル)が継続する=顧客はAT&Tとの契約を継続する可能性がある」とされています。

取引終了後、Evoqueの手元には、5000万ドルのリボルビングクレジットファシリティ(一定の期間や限度枠内で,企業が自由に借入や返済ができる契約)と、500万ドルの現金が残ると見込まれています。

Moody’s社の予測では、売上高の11.5%ほどを設備投資に回すことや、いくつかの潜在的な配当金の分配を考慮すれば、Dawnは約500万ドルのフリーキャッシュフローを生み出すようです。

AT&T社は、DirecTVとTime Warnerの買収に伴い1800億ドル以上の債務を出しており、今回の売却によって得る11億ドルは債権回収に充てる予定のようです。

今回のような取引事例は、世界的に見られています。電信通信業者は長くコロケーションおよびクラウドサービスプロバイダーと競い合ってきたものの、データセンターを売却し、代わりにメディア部門により多くの資本を投下することが時流となっているのです。

2016年、Verizonは保有するデータセンターを36億ドルでEquinixに売却し、Oathを設立しました。直近で獲得していたYahooのインターネット事業やAOLと、その他のあらゆる子会社を統合して新たなメディア部門を形成しました。

間も無くして、CenturyLinkも同様に、57のデータセンターを23億ドルでコンソーシアムに売却し、新たにCyxteraと改名されました

2015年には、アーカンソー州の通信業者Windstreamが14のデータセンター施設:17万9000平方フィート(1万7000平方メートル)からなる自社データセンター部門をTierPointに5億7500万ドルで売却しています。

– Data Center Dynamics

原文はこちら

コメント ( 0 )

トラックバックは利用できません。

この記事へのコメントはありません。