Broadcom が VMware を 610 億ドルで買収へ

Broadcom は、VMware を 610 億ドルで買収し、チップ メーカーをエンタープライズ ソフトウェアの大手企業に変身させます。

この買収は、今週初めに噂されていたもので、VMware の株主には現金で 142.50 ドル、または VMware の株式 1 株に対して Broadcom の株式 0.252 株 (株価の約 50 % のプレミアム) を受け取る選択肢が与えられることになりました。また昨年 Dell からスピンアウトした VMware の 40% を保有する Michael Dell は、この買収により 245 億ドルを手にすることになります。

今回の買収は、今のところMicrosoftによる687億ドルでのActivision Blizzard買収に次いで、今年2番目に大きな合併となります。

VMwareの中心的な役割

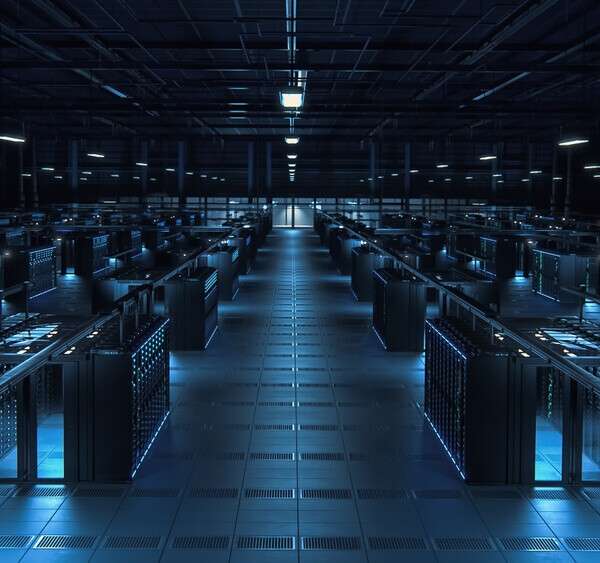

1998年に設立されたVMwareは、Intel x86サーバーに仮想化プラットフォーム(ハイパーバイザー)を提供した最初の商用企業です。これにより同じ物理サーバーで複数のゲストOSをサポートできるようになり、「ソフトウェア定義型データセンター」という概念を生み出し、社内ITシステムやパブリッククラウド上で実行可能なクラウドサービスへの扉を開きました。

その後VMwareはEMCの傘下となり、2015年の670億ドルの巨大なDellとEMCの合併を経てDellの傘下となっています。この間、当初はクラウドでAWSに対抗しようとしていましたが、その後「コンピューティングのスイス」を標榜し、多かれ少なかれ独自に運営されてきました。

ロイターによると、この合併には規制当局の承認が必要ですが、実現すれば、Broadcomがソフトウェアから得る収益は3倍になり、Broadcomの売上に占めるソフトウェアの割合は45%になります。この取引は Broadcom の2023年会計年度に完了予定です。

BroadcomはHewlett-Packardをルーツとする半導体企業としてスタートしました。1999年にHPからAgilentの一部としてスピンアウトし、その後、KKRとSilver Lake Partnersによって買収されAvago Technologiesとなりました。複数の買収を経て、2016年にファブレスチップデザイナーのBroadcom Corporationを買収し、会社全体がその名前を採用しています。

Broadcomのリリースによると今回の新たな買収が成立すれば、VMwareブランドは継続しエンタープライズソフトウェアを提供し、そこにBroadcomの既存のソフトウェア部門が転がり込むことになるといいます。

BroadcomのCEOホック・タン氏は次のように述べています。「今回の買収は、M&A を成功させてきた当社の実績に基づいて行われ、当社の主要な半導体およびインフラストラクチャソフトウェア事業と、エンタープライズ ソフトウェアのパイオニアであり革新的な企業である VMware を組み合わせることで、当社は主要なインフラストラクチャテクノロジー企業として顧客に提供できるものを再定義していきます。VMware の有能なチームが Broadcom に加わることで、イノベーションの文化を共有し、両社の株主を含む関係者の価値をさらに高めることができることを期待しています。」

この取引は、両社の取締役会により全会一致で承認されています。Broadcom は、この取引を実現するために、銀行コンソーシアムから 320 億ドルを借り入れました。

この記事は海外Data Centre Dynamics発の記事をData Center Cafeが日本向けに抄訳したものです。

コメント ( 0 )

トラックバックは利用できません。

この記事へのコメントはありません。