Cyxtera、Starboard Value Acquisition CorpとのSPAC合併を完了

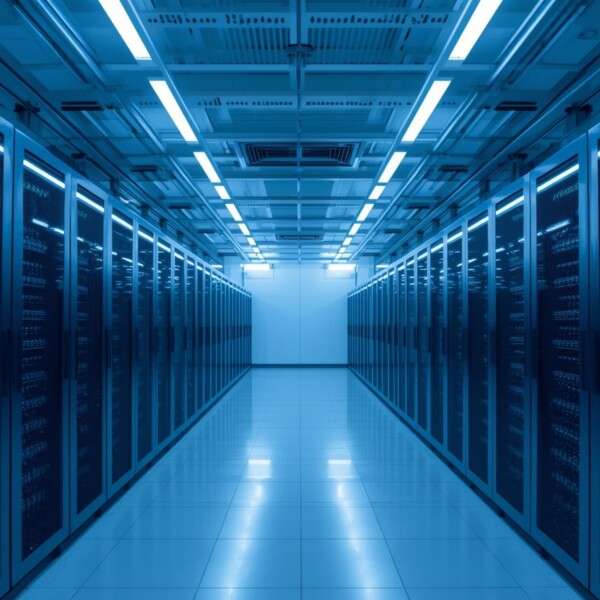

Cyxtera Technologies, Inc.(以下Cyxtera)は、Starboard Value Acquisition Corp (SVAC)との合併を完了したと発表しました。

Cyxteraは、2月に特別目的買収会社(SPAC)であるSVACとの合併を行うと発表していました。Cyxteraは、本日(7/30)よりナスダック市場において、CYXTのシンボルとして取引を開始します。

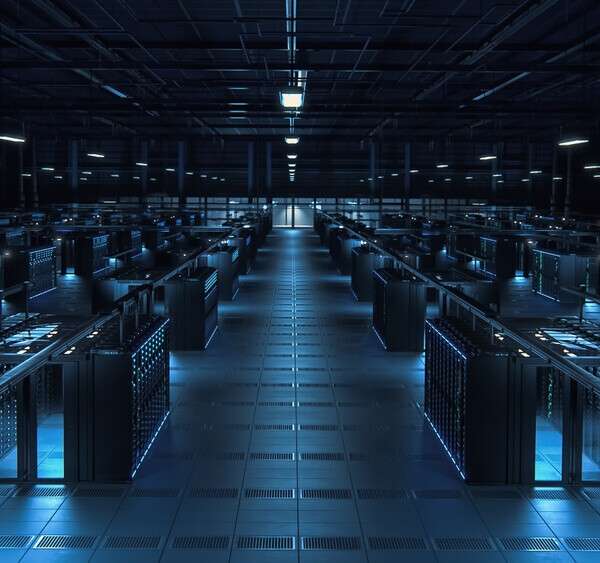

「今日は、大手企業、サービスプロバイダー、政府機関のニーズを満たす規模、接続性、テクノロジーを備えたデジタルインフラストラクチャのグローバルリーダーを構築していくために、私たちが2017年に始めた旅の重要なマイルストーンとなる」Cyxteraの会長であり、Medina Capitalの創業者兼マネージングパートナーであるマニュエル・D・メディナ氏は、このように述べています。「Cyxteraはすでに価値創造における強力な実績を持っている、そして私たちは今後もグローバルなデータセンター・プラットフォームを通じて、顧客に革新的なソリューションを提供していけることを楽しみにしている」

SPACは、証券取引所に上場し、運営中の民間企業の買収や合併を行う「ブランクチェック(=白地小切手)」のシェル・カンパニー(※ 企業買収を目的とした実態のないペーパーカンパニー)です。この株式市場への上場ルートは、多くの場合、従来のIPOよりも迅速で、かつ少ないステップで済みます。

【参考記事】データセンター企業がSPACについて知っておくべきこと【特集】

ヘッジファンドのStarboard Valueが設立したStarboard Value SPACは、2020年9月にIPOし、3億6000万ドルを調達しました。同社は、テクノロジー、ヘルスケア、コンシューマー、インダストリアル、ホスピタリティ、エンターテインメントのいずれかのセクターの企業との合併を意図して作られました。

今回の取引では、手数料、費用、債務償却前の現金総額として約4億9,300万ドルを受領し、それらを会社の債務の一部返済や成長のための投資、取引費用の支払いに充てていくとしています。

Cyxteraの社長兼CEOであるネルソン・フォンセカ氏は次のように述べています。「Cyxteraのチームは、差別化されたグローバル・データセンター・プラットフォームを構築しており、それは進化するインフラのニーズを満たすために顧客が必要とする革新的なソリューションを提供するのに適した立場となっている。SVACとの合併が完了したことで、既存資産の活用、革新的な製品の開発、グローバルな事業展開を通じて、利益率の高い成長を目指す計画を加速させることができる。当社のデータセンタープラットフォームと、上場データセンター企業の運営を成功させてきた経験を活かし、長期的な株主価値を創造していきたい」

メディナ氏、フォンセカ氏、COO(最高執行責任者)のランディ・ローランド氏、CFO(最高財務責任者)のカルロス・サガスタ氏を含むリーダーシップチームが、引き続きCyxteraを率いていきます。また、メディナ氏とフォンセカ氏は、Starboard Value LPのCEOでSVAC元会長のジェフ・スミス氏、SVAC元業界顧問のグレッグ・ウォーターズ氏とともに、それぞれ会長、取締役としてこの合併会社の取締役を務めます。

この記事は海外Data Centre Dynamics発の記事をData Center Cafeが日本向けに抄訳したものです。

コメント ( 0 )

トラックバックは利用できません。

この記事へのコメントはありません。