ソフトバンクのArm、AIチップの波に乗り、2023年最大となるIPOを申請

ソフトバンクの半導体設計会社Arm Holdingsは、高性能AIチップの需要が高まる中、ナスダック・ニューヨーク証券取引所に今年最大の新規株式公開を申請しました。

なお、IPOによる同社の評価額は600億~700億米ドルになると予想されています。これは、2014年のAlibaba Group Holdingの250億米ドル、2012年のMetaの160億米ドルと並ぶ、テック業界史上最大規模のIPOとなる見込みです。

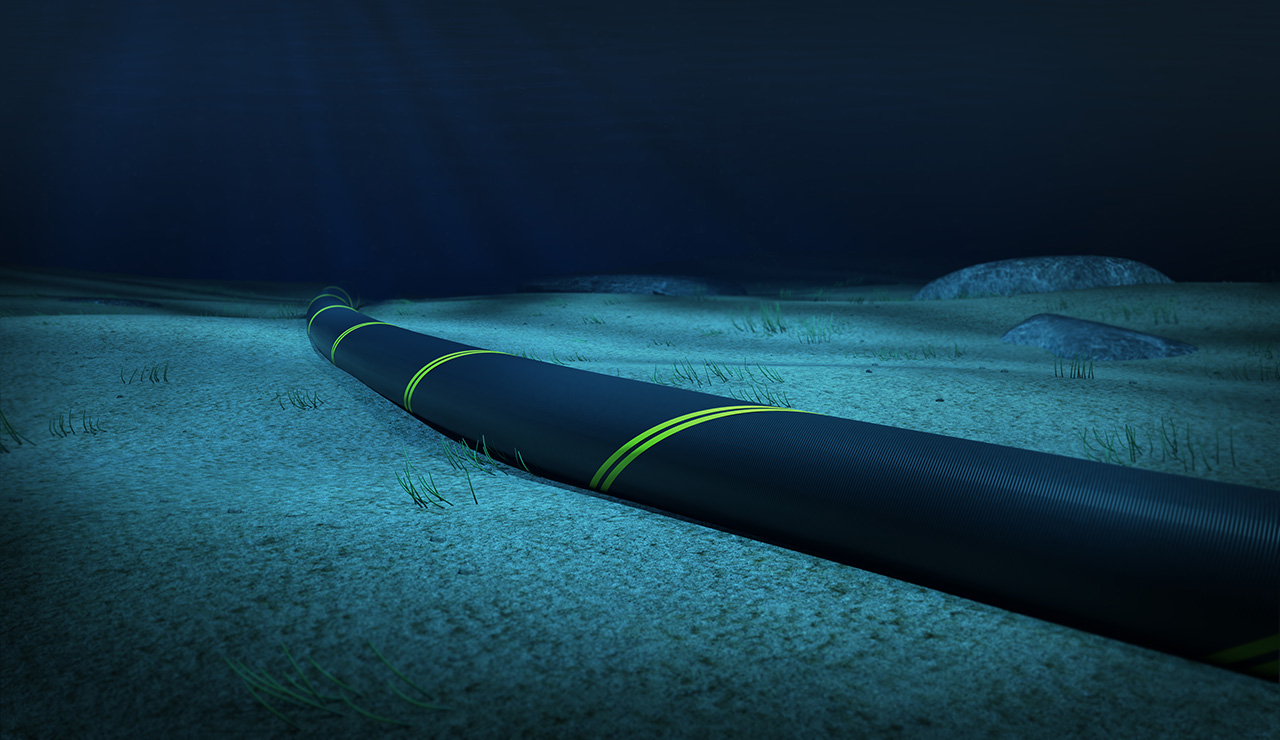

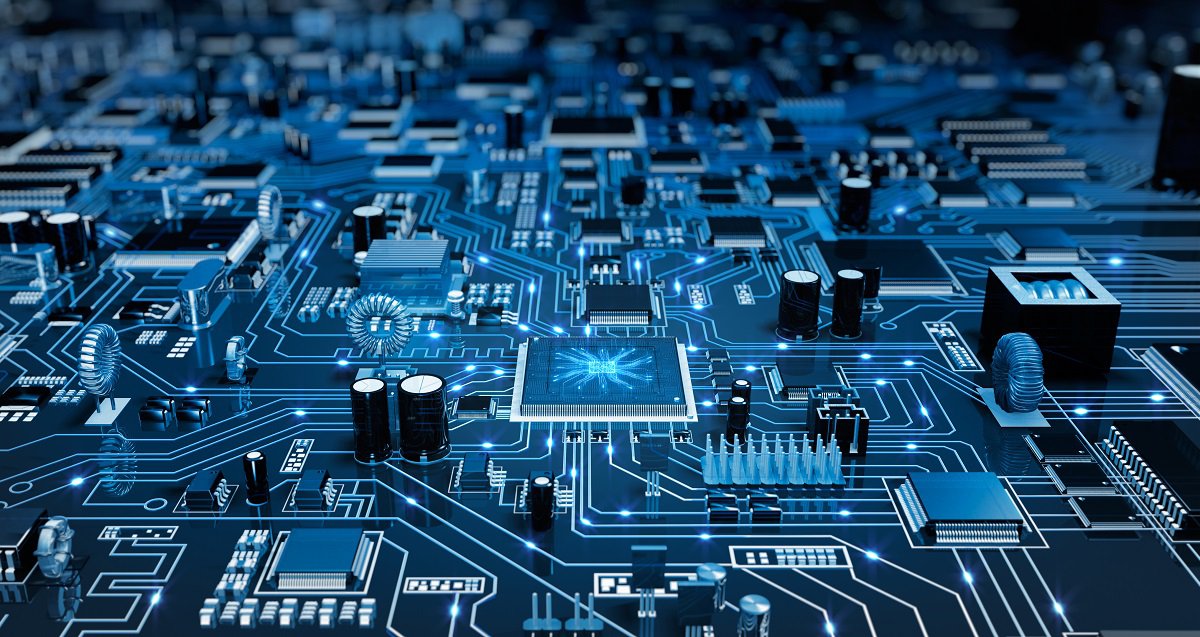

これまで、Armの技術は携帯電話の心臓部として広く使われてきました。このチップメーカーは、ソフトウェア・プログラムが半導体とどのように通信するかを規定する、半導体の中核部品の設計図のライセンスを販売しています。

しかし、スマートフォン市場の停滞に伴い、現在同社はデータセンター向けのチップ製造に注力しているとRene Haas CEOは説明します。Arm は、最新世代のAI(人工知能)プラットフォームを稼働させる際に大量の電力を消費するデータセンターには、同社の製品が適していると考えています。Amazonは最近、サムスン電子やAppleとともに、Armの設計図をもとにデータセンター向けプロセッサの設計を行なっています。

IPO申請書類によると、Armは3月31日に終了した会計年度の収益は約1%減少し、26億8000万米ドルになったとしています。今回のArmのIPOは、2022年に米国や英国を含むいくつかの国で激しい規制が入り、Nvidiaによる買収が失敗したのちに実現したものです。

W.Media ( Jinny Kim記者)より抄訳・転載

コメント ( 0 )

トラックバックは利用できません。

この記事へのコメントはありません。